今回は、「FXの税金対策」についてまとめていきたいと思います。

FXにかかるコストというと、どうしても手数料(スプレッド)に目がいきがちですよね。

でも、実はFXのコストでもっとも大きな割合を占めるのはそれにかかる税金といってもよいのです。

つまり、いかにうまく税金対策を行えるかが、効率よく利益を上げることにもつながってくるわけですね。

この記事のポイントは、以下のとおり。

- FXにかかる税金の計算方法

- 職業別の税金と税金対策

- FXの税金対策におすすめの方法4つ

- スワップポイントの決済に注意

それほど多くの利益が出せない初心者の方にも、この税金対策は重要なカギとなります。

ここで、ぜひその基本を覚えていってください。

▼FXを始めるなら、LIGHTFXというFX会社がとても使いやすくおすすめです!

【当サイト限定】

\最大1,003,000円もらえる/

FXでは何に税金がかかるの?

FXで稼いだ収入にも、給与などと同じように税金がかかります。

ただし、その対象となるのは、あくまで年間のトータルでプラスとなった利益分のみです。

それ以前の取引でいくら利益が出ていたとしても、結果的にマイナスとなってしまった場合には、いっさい税金はかかりません。

このように、利益と損失を相殺する方式のことを「損益通算」といいます。

また、含み益や含み損が発生しているポジションを保有していたとしても、決済するまでは現金として確定していないので、やはり税金はかかりません。

FXで課税対象となるのは決済によって得られた年間の利益部分のみ

さらに、税金には必要経費という考え方があります。

これは、その収入を得るために使った費用については、課税対象額から差し引くことができる、というものです。

たとえば、FXで年間100万円の利益が出たとすると、経費によって課税対象額は以下のとおりになります。

10万円の経費がかかった場合→100万円-10万円=課税対象額90万円

30万円の経費がかかった場合→100万円-30万円=課税対象額70万円

このように、経費がかかればかかるほど課税対象額が少なくなる、つまり納める税金も少なくて済む、ということになります。

FXの課税対象額=為替差益-必要経費

このことから、FXの税金対策では「どれだけ経費を正確に計上することができるか」ということが重要なのだと分かります。

FXでかかる税金は?確定申告は必要?

FXによって得られた所得は、税制上では「雑所得」という扱いになります。

雑所得とは、「給与所得」や「事業所得」、「一時所得」など、ほかの9種類のいずれにもあてはまらない、以下のような所得をいいます。

- 公的年金や個人年金保険

- 著述家や作家以外の人が受ける原稿料や印税、講演料

- アフィリエイトやインターネットオークションによる収入

- 外国預金の為替差益

そのなかでも、FXによる所得は「先物取引に係る雑所得等」という特例で、ほかの所得とは区別して単独で課税額を計算することになります。

このような課税方式のことを、「申告分離課税」といいます。

「先物取引に係る雑所得等」には、ほかにも以下のような先物取引による利益がふくまれます。

- 商品先物

- 日経225先物

- 日経225先物オプション

- くりっく365(取引所外国為替証拠金取引)

これらの損益も、FXの利益と合わせて計算することができます。

ただし、海外FXはふくまれないので気をつけてください。

税率は、以下のとおりです。

所得税(15%)+復興特別所得税(0.315%)+住民税(5%)=20.315%

復興特別所得税というのは、東日本大震災の復興のためにもうけられた税制で、2037年12月31日までの特別措置となっています。

この税率を、1月1日から12月31日の間に得られたFXの利益にかけたものが課税額となります。

たとえば、FXで年間100万円の利益が出たとすれば、その年にかかる税金は「100万円×20.315%=20万3,150円」となります。

所得税(国税)と住民税(地方税)は納める先が別々なので、実際には「15.315%」と「5%」の税率をそれぞれかけて、小数点以下を切り捨てたものを合計します。

所得税では収入が多ければ多いほど税率も上がっていきますが、FXの利益は特例によってどれだけ利益が増えても税率は一定です。

つまり、FXで利益を得るときには、だいたい20%程度のコストが常に税金として差し引かれている、と考えておくとよいでしょう。

なお、申告分離課税は給与所得とは別々に計算をするため、サラリーマンでも確定申告が必要となります。

ただし、一定以下の金額であればその必要もありません。

それぞれの条件について見ていきましょう。

サラリーマンの場合

サラリーマンのように、給与で収入を得ている(年末調整で所得が確定する)人は、FXによる所得が20万円以下であれば確定申告を行う必要はありません。

ほかにも雑所得がある場合は、それと合計して20万円以下であることが条件です。

ただし、年間2,000万円を超える給与所得がある場合は、FXの所得に関係なくかならず確定申告を行わなければいけないので、注意してください。

また、給与を2ヶ所以上から受けているサラリーマンは、「FXによる所得」+「メイン以外の給与および退職金」が、20万円以下でなければいけません。

このときも、給与所得が「控除額(基礎控除、医療費控除、寄付金控除、雑損控除をのぞく)+150万円」以下の金額であれば、通常のサラリーマンと同じ条件となります。

専業主婦の場合

専業主婦には給与所得がないので、基礎控除額の38万円が確定申告をするかしないかの基準となります。

FXによる所得と合わせて、すべての収入がこの基礎控除額を超えなければ税金はかからないので、確定申告をする必要もありません。

パートをしている場合は、基礎控除38万円に給与所得控除65万円を足して、103万円を超える収入から税金がかかるようになります。

この場合は、サラリーマンと同じように、FXによる所得が20万円を超えるときには確定申告を行わなければいけません。

大学生の場合

大学生も基礎控除の38万円を基準として、FXによる所得がそれを超えなければ確定申告の必要はありません。

なお、アルバイトをしている場合は、基礎控除38万円、給与所得控除65万円にくわえ、さらに勤労学生控除27万円を足して、130万円を超える収入から税金がかかるようになります。

この場合は、サラリーマンと同じように、FXによる所得が20万円を超えるときには確定申告を行う必要があります。

自営業・自由業の場合

自営業や自由業は給与を得ているわけではないので、基礎控除38万円を超えないかぎり確定申告の必要はありません。

ただし、FXをメインに活動している場合は、雑所得ではなく事業所得と判断される可能性もあります。

ケースごとに異なるので、税務署で相談してみてください。

年金生活者の場合

年金生活者は、「公的年金などの収入金額」が400万円以下であれば、サラリーマンと同じようにFXによる所得が20万円以下のときは確定申告の必要はありません。

年金収入が400万円を超える場合は、確定申告をしなければいけないので気をつけましょう。

住民税は、すべての人が金額にかかわらず、1円でも雑所得があれば確定申告が必要です。

FXの税金対策4つ

ここまでの説明で、FXの最大のコストが税金であることはよく理解していただけたかと思います。

では、そのコストを削減する、つまり少しでも税金を減らすには具体的にどのような方法があるのでしょうか?

ここでは、これまでに紹介してきたポイントをふまえ、4つの税金対策を紹介します。

必要経費を落とす

冒頭で述べたように、FXでの税金対策は「どれだけ経費を正確に計上することができるか」が最大のポイントとなります。

では、FXではどのような必要経費が認められているのでしょうか。

実は、これについては法律などでもはっきり定められているわけではありません。

基本的には、FXの運用を行うために直接かかった費用であれば、すべて計上できると考えてください。

具体的には、以下のような例が挙げられます。

- 取引や入出金などの手数料

- インターネット通信費や電話、郵送代

- 投資の参考にした書籍や雑誌、新聞、配信サービス

- パソコンやスマホ、筆記用具、インク、コピーなどの代金

- セミナーや交流会の参加費、交通費

なお、スプレッドのように、あらかじめFX会社が損益にふくめて計算している手数料は必要経費として計上はできません。

また、これらがすべて必要経費として認められるかどうかは、最終的には税務署の判断によります。

特に、インターネット通信費などは、どれだけの割合でFXの運用に使用したかをもとめなければならず、専用回線などがないとなかなか難しいようです。

とはいえ、認められるかどうかはこちらで判断できるものではないので、可能性のあるものはできるだけ挙げておいたほうがよいでしょう。

認められなかった経費については、あとから税務調査や行政指導によってその旨が伝えられます。

いくら税金を安くしたいからといって、関係のない経費まであれもこれもと計上するのはNGです。

かえって修正申告や追徴課税などで負担が増すこともあるので、かならず避けるようにしてください。

正確な必要経費を計上するためにも、普段から領収書や請求書、契約書、レシート、支出の証拠品などを保管するクセをつけておきましょう。

出金伝票に明細を記録しておけば、説明をもとめられたさいにもスムーズに回答できるようになります。

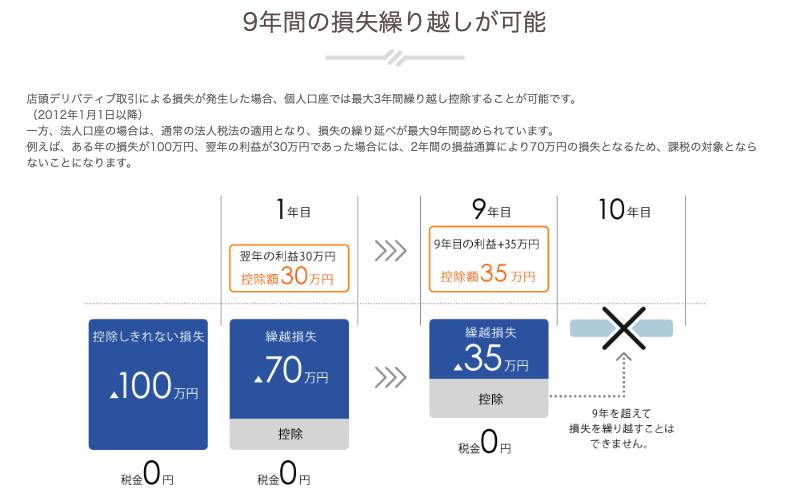

損失を繰り越す

FXの所得は「損益通算」で考えるので、年間でマイナスが生じた場合は税金がかかりません。

実は、これと同じ考え方を複数年にわたって適用することもできます。

どういうことかというと、たとえばFXで年間50万円の損失を出したとします。

その翌年、今度は年間100万円の利益が出ました。

通常であれば、その年の税金は100万円×20.135%=20万3,150円となるはずです。

しかし、前年のマイナス分を繰り越して合算すれば、100万円-50万円=50万円分しか税金はかからないことになります。

これで、50万円×20.135%=10万1,575円と、税金を半額に減らすことができました。

この仕組みのことを、「繰越控除」といいます。

繰越控除は最大3年間にわたって適用されるので、同じように50万円の損失が出た場合では、次のようなケースも考えられます。

1年後に10万円の利益→10万円-50万円=-40万円(課税なし)

2年後に30万円の利益→30万円-40万円=-10万円(課税なし)

3年後に50万円の利益→50万円-10万円=40万円(課税あり)

このように、たとえ年間で大きな損失を出してしまったとしても、翌年以降に繰り越すことでその穴埋めをすることができるわけです。

特に、長期トレードでは何年もかけてトータルでプラスにしていく、というスタイルが重要です。

そのような感覚を養ううえでも、繰越控除は大いに役立ってくれるでしょう。

ただし、繰越控除の適用を受けるには、該当する年から継続して確定申告を行っていることが条件となります。

したがって、FXでは税金がかからない損益通算がマイナスの年でも、しっかり確定申告しておくことが重要となるのです。

初心者のうちは損失も出やすいので、忘れずまめに確定申告するようにしましょう。

確定申告は、3月15日の提出期限を過ぎても、法定納期限の5年以内であれば期限後申告を行うことができます。

損益通算がマイナスの場合は、無申告加算税や延滞税などのペナルティも発生しないので、さかのぼって行っても安心です。

法人化をする

FXでは法人化を行うことで、さまざまなメリットが得られます。

税金対策もそのひとつで、法人になると個人のときよりもかなり広い範囲で、必要経費が認められるようになります。

たとえば、以下のような費用がそれにあたります。

- 事務所の土地代や家賃

- 社用車購入費、維持費

- 電気代

- 税理士の顧問料

個人の場合、どうしてもプライベートな費用とかさなる部分が多く、それが実際にFXでの所得と直接かかわっているかどうかの判断がむずかしい面がありました。

しかし、法人であれば目的はFXで利益を上げることと決まっているので、運営にかかわる費用はすべて必要経費として挙げることができるようになるわけです。

なかでも、もっとも大きな必要経費となるのが、役員報酬や従業員の給与です。

法人化した場合、利益は会社を通して役員として受け取る形を取ります。

といっても、これはただ間に会社を通しているだけで、実質的には個人で行っていたときと何も変わりません。

にもかかわらず、その金額分をすべて課税対象から外すことができるのだから、年間でとても大きな税金対策となるわけです。

さらに、家族を社員として運営をまかせたり、小規模企業共済や退職金の積立などを利用したりして、課税対象額を減らすこともできます。

ほかにも、法人化には以下のような税制上のメリットがあります。

- 損益通算を株取引などのほかの投資とも合算できる。

- 繰越控除を最大9年間にわたって適用できる。

取引をより幅広く、長い期間でコントロールできるようになるので、トータルでの成果も出しやすくなるでしょう。

ただし、法人化にはデメリットもいくつか存在します。

まず第一に、法人ではFXによる所得が申告分離課税方式ではなく、まとめて法人税となる点です。

法人税は会社の形態によって、以下のとおりに所得税率が変わります。

- 普通法人:23.2%

- 所得が800万円を超える中小法人:23.2%

- 所得が800万円以下の中小法人:15%

これに各自治体の住民税を合わせると、約20〜30%の税率となり、もっとも低い場合でも個人の税率20.315%を下回ることはありません。

特に、法人住民税の均等割(東京なら毎年最低7万円以上)は、収益がマイナスの年でもかならず支払わなければいけません。

このような税制を考えると、少なくとも年間300〜1,000万円以上の収益が出せないかぎりは、法人化による税金対策のメリットは得られないといえるでしょう。

ほかにも、以下のようなデメリットが考えられます。

- 法人化の初期費用に、登録免許税(15万円)、公証人役場の費用(5万円)など、数十万円かかる。

- 確定申告が複雑になるため、税理士に依頼する必要がある(顧問料10万円程度)。

- 役員報酬が年に一度しか変更できないので、利益を自由に使うことができない。

法人化を検討する際には、これらの点を税理士などに相談して決めるとよいでしょう。

夫婦で口座を使い分ける

夫婦でFXの運用をしている家庭では、口座を別々にすることで節税できるケースもあります。

上記で説明したように、FXの利益は給与所得があるサラリーマンの場合、年間20万円を超える金額から税金がかかります。

一方、給与所得がない専業主婦などは、基礎控除の38万円を超えるまでは課税されません。

つまり、どちらかがこれにあてはまれば、差額の18万円分が余分に非課税となるわけです。

最大で18万円×20.135%=3万6,243円の節税となるので、それなりの金額といえるでしょう。

ただし、専業主婦が確定申告をすると、扶養家族から外れて配偶者控除が適用されなくなるので注意してください。

配偶者控除をはずれても、夫の年収が1,000万円以下であれば、所得38万円〜76万円の間は、段階的に3〜38万円の配偶者特別控除を受けることができます。

また、所得が130万円を超えると、社会保険上の扶養もはずれることになるので、自分で国民保険や国民年金の保険料を支払わなければいけません。

あくまで、片方が基礎控除額を超えない程度の利益が出ているときにのみ、有効な節税対策ともいえます。

スワップポイントの税金は?

FXで得られる利益には、為替レートの変動によるプラス(為替差益)以外にも、スワップポイントと呼ばれるものがあります。

このスワップポイントにも、もちろん税金はかかります。

FXでは、金利の高い通貨で金利の低い通貨を購入しているときにはプラス、逆であればマイナスの金利が発生します。

プラスであればFX会社から利息を受け取り、マイナスであれば反対に支払う必要があります。

スワップポイントとは、これを調整するためにFX会社が各自で定めたもので、自動的に口座に反映されています。

ここで注意しておきたいのは、為替差益とスワップポイントが口座に反映されるタイミングの違いです。

為替差益は、基本的にポジションを決済しないかぎり現金としては確定しません。

そのため、含み益や含み損のままでは課税対象とはなりません。

それを活かして、ポジションを決済するかどうかで、課税額もある程度コントロールすることができます。

一方、スワップポイントは口座に反映されるタイミングがFX会社によって異なります。

ポジションを決済すると同時に決済されるところもあれば、毎日自動的に決済されて口座に反映されるところもあります。

その場合は、ポジションを保有したままでも、スワップポイントだけは確定利益として課税対象となっていることになります。

FX会社によっては、ポジションの含み益や含み損も課税対象となっている場合もあります。

特に、長期トレードを行っている場合はスワップポイントによる収入も大きくなるので、そのあつかいをあらかじめ確認しておくようにしましょう。

ちなみに、LIGHTFXなら非決済ポジションで税金がかからずおすすめです。

【当サイト限定】

\最大1,003,000円もらえる/

FXの税金対策まとめ

以上、FXの税金対策についてくわしく説明させていただきましたが、その重要性は十分に理解していただけたのではないでしょうか。

いくつかの方法を紹介しましたが、ようするに重要なのは以下の2点です。

- できるだけ多くの必要経費を計上する

- できるだけ多くの控除を利用する

これらを実践するためにも、領収書などはしっかり保管して、毎回の取引記録もメモしておきましょう。

繰越控除もあるので、たとえ損失が出てしまった年でも、まめに確定申告しておくことが大切です。

なお、現在ではすべてのFX会社でマイナンバー登録による取引記録が残されているため、絶対に損益をごまかすことはできません。

かならず、正確な確定申告を行うように心がけてください。

もし、自分だけではどうしても分からない点があれば、税務署や税理士に相談するのもおすすめです。

▼FXの始め方は以下の記事で解説しています!

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C100456&lc=PAN1&isq=27&psq=0)