今回は、「バイナリーオプションの税金」についてくわしくまとめていきます。

投資というと、どうしても利益ばかりに目がいきがちになりますが、実質的な損益を考えるうえで重要となるのが税金です。

では、バイナリーオプションではいったい税金はどのようにかかるのでしょうか?

じつは、バイナリーオプションでは業者をうまく使い分けることで、税金コストを大幅に軽減することもできるのです。

ここでは、そんなバイナリーオプションの税金の仕組みから、具体的な税金計算方法、さらに確定申告や節税対策のやり方についても徹底的に解説していきます。

- 給与所得者は利益20万円以上から課税

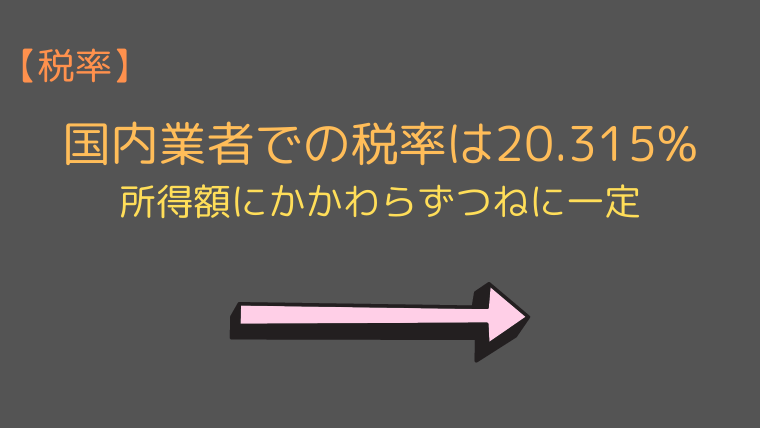

- 国内業者は申告分離課税でつねに一定の税率

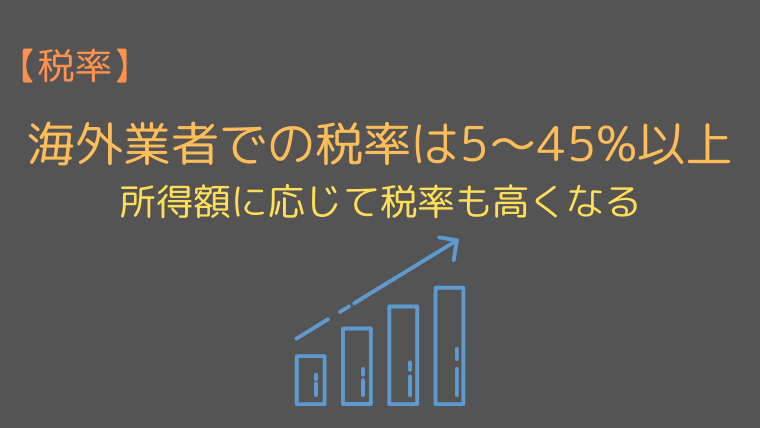

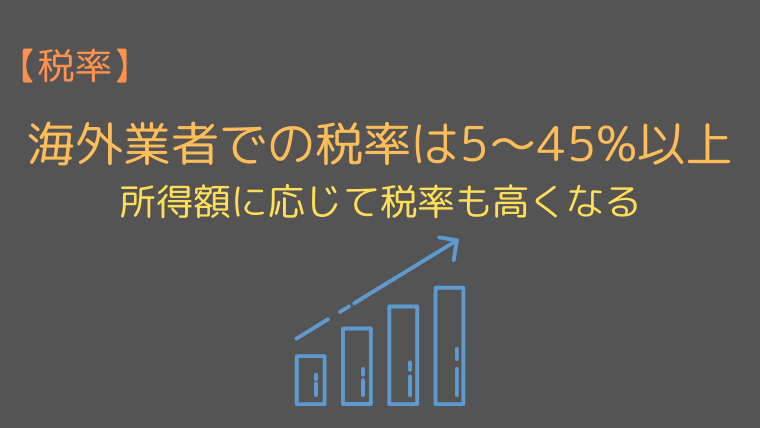

- 海外業者は総合課税で所得が多いほど税率も高くなる

- 税制優遇措置を活用して節税対策しよう

- 国内業者ならみんなのオプションがおすすめ!

バイナリーオプションの税金コストをできるだけ減らしたいのであれば、国内業者を利用するのがおすすめ。

なかでも、みんなのオプションは、取引ツールのあつかいやすさなどで、ほかの業者よりもすぐれたサービスを提供しています。

バイナリーオプションに興味のある人は、ぜひ口座を開設してみましょう!

\1000円未満で始められる!/

Contents

バイナリーオプションで税金がかかる条件

バイナリーオプションの利益に税金がかかる条件は、サラリーマンやパートのように給与で収入を得ている人と、それ以外の自営業や主婦、学生などで異なります。

- 給与所得者:年間20万円超の利益

- それ以外の人:年間38万円超の利益

ここでいう利益とは、黒字から赤字を差し引いたトータルでのプラスのことです。

給与所得者については、ほかにも株式やFXでの利益など、給与や退職金以外で得た収入がある場合は、それらもふくめて20万円超となった場合です。

それ以外の人については、基礎控除の38万円が目安となっているので、ほかの所得がある場合はすべて合計して考えてください。

バイナリーオプションの税金の種類

バイナリーオプションで得られた利益は、税制上では「雑所得」という区分になります。

ただし、同じ雑所得でも、国内業者と海外業者ではそれぞれ課税の仕方が異なるので注意してください。

国内業者

国内業者で得られたバイナリーオプションの利益には、「先物取引に係る雑所得等の課税の特例」が適用されます。

これによって、バイナリーオプションの利益は、ほかの給与所得などと区別して課税されることになります。

このような方式のことを、「申告分離課税」といいます。

申告分離課税は累進課税ではないので、国内業者ではどれだけ多くの利益を得たとしても、税率は一定のまま、ということになります。

ほかにも、以下のような取引が特例の対象となります。

- FX

- CFD

- 商品先物

- 株価指数先物

海外業者

海外業者で得られたバイナリーオプションの利益は、通常の雑所得と同じあつかいになります。

そのため、給与所得や事業所得などと合わせ、収入全体に税金がかかる「総合課税」ということになります。

もちろん、収入が多ければその分だけ税率も高くなっていく「累進課税」も適用されることになります。

バイナリーオプションの税率

バイナリーオプションの税率は、雑所得の特例によって、国内業者と海外業者ではまったく異なります。

それぞれ、具体的な数字を見ていきましょう。

国内業者

国内業者のバイナリーオプションで得た利益は、申告分離課税としてほかの所得とは別に計算します。

その税率は、以下のとおりです。

- 所得税(15%)+住民税(5%)+復興特別所得税(0.315%)=20.315%

この数字はつねに一定で、所得額によって変わることはありません。

なお、復興特別所得税は東日本大震災にともない2013年から臨時に導入されたものなので、2037年までの時限的な措置となります。

海外業者

海外業者のバイナリーオプションで得た利益は、総合課税としてそのほかの所得と合わせて計算します。

そのため、累進課税によって税率も以下のように変わってきます。

- 所得税(5〜45%)+住民税(所得税×10%)+復興特別所得税(所得税×2.1%)

| 所得金額 | 所得税率 | 控除額 |

| 1,000〜194万9,000円 | 5% | 0円 |

| 195万〜329万9,000円 | 10% | 9万7,500円 |

| 330万〜694万9,000円 | 20% | 42万7,500円 |

| 695万〜899万9,000円 | 23% | 63万6,000円 |

| 900万〜1,799万9,000円 | 33% | 153万6,000円 |

| 1,800万〜3,999万9000円 | 40% | 279万6,000円 |

| 4,000万円〜 | 45% | 479万6,000円 |

|---|

国内業者の場合とくらべてみると、 年間所得が330万円以上なら税率はほぼ同等、695万円以上になると確実に海外業者のほうが税率が高くなってしまうことが分かります。

バイナリーオプションでより多くの利益を上げたいと考えているのであれば、国内業者を選んだほうがよりお得になるでしょう。

なかでも、取引ツールの使いやすさなどから、みんなのオプションはおすすめの業者です。

\1000円未満で始められる!/

バイナリーオプションでは税金の確定申告は必要?

サラリーマンなどの給与所得者は、通常は源泉徴収により納税を行っています。

しかし、バイナリーオプションの利益などで雑所得が20万円を超えた場合には、自分で確定申告を行わなければいけません。

国内業者で利益を得た場合は申告分離課税で、海外業者で利益を得た場合は総合課税で、それぞれ申告するようにしましょう。

なお、バイナリーオプションの利益と同じ雑所得には、以下のような収入もふくまれます。

- FXや株取引などによる利益

- 外貨建預貯金の為替差益

- 転売による収入

- 原稿料

- 講演料

基本的に、給与所得や事業所得、退職金、利子など以外の、副業で得たような収入はすべてふくまれると考えておくとよいでしょう。

なお、雑所得が20万円以下の場合でも、以下のような人は確定申告を行う必要があります。

- 自営業や主婦、学生などで所得が38万円超の人

- 給与所得が2,000万円超の人

- 公的年金所得が400万円超の人

バイナリーオプションの税金計算方法

ここで、バイナリーオプションの具体的な税金計算方法を見ていきましょう。

国内業者と海外業者で計算方法も大きく変わるので、それぞれのケースごとに解説していきます。

国内業者

国内業者でのバイナリーオプションの税率は、所得額にかかわらず一定です。

- 所得税(15%)+住民税(5%)+復興特別所得税(0.315%)=20.315%

ここでは、年間20万円の経費で100万円の利益を得たケースを想定してみましょう。

利益から経費を差し引いた分が課税対象となるので、課税額は以下のとおりとなります。

- 課税額:(100万円-20万円)×20.315%=16万2,520円

海外業者

海外業者でのバイナリーオプションでは、所得額に応じて税率が変わっていきます。

- 所得税(5〜45%)+住民税(所得税×10%)+復興特別所得税(所得税×2.1%)

こちらでは、年収600万円の人が、50万円、100万円、300万円、の利益(経費を差し引いた分)を得たケースで、それぞれくらべていきましょう。

所得税率については、先ほどの表を参照してください。

50万円の利益を得た場合

所得額は600万円+50万円=650万円で、所得税率は20%、控除額は42万7,500円となります。

したがって、税金額は以下のとおりとなります。

- 所得税:650万円×20%-42万7,500円=87万2,500円

- 合計:87万2,500円+(87万2,500円×10%)+(87万2,500円×2.1%)=97万8,072円

100万円の利益を得た場合

所得額は600万円+100万円=700万円となり、所得税率は23%、控除額は63万6,000円になります。

したがって、税金額は以下のとおりとなります。

- 所得税:700万円×23%-63万6,000円=97万4,000円

- 合計:97万4,000円+(97万4,000円×10%)+(97万4,000円×2.1%)=109万1,854円

300万円の利益を得た場合

所得額は600万円+300万円=900万円となり、所得税率は33%、控除額は153万6,000円になります。

したがって、税金額は以下のとおりとなります。

- 所得税:900万円×33%-153万6,000円=143万4,000円

- 合計:143万4,000円+(143万4,000円×10%)+(143万4,000円×2.1%)=160万7,514円

バイナリーオプションの税金節税対策方法

それでは、バイナリーオプションでは、どのようにすれば税金コストを軽減することができるのでしょうか?

その方法には、大きく分けて以下の2つがあります。

- 税制優遇措置の活用

- 必要経費の計上

経費

節税のもっとも基本となる方法が、できるだけ多くの必要経費を計上することです。

バイナリーオプションでは、たとえば以下のような経費があげられます。

- 部屋・事務所の賃料

- 机・椅子などの代金

- パソコン・スマホ・タブレットなどの端末代

- 電気代・通信費

- 参考書の代金

- セミナーの参加費・交通費

ただし、経費は確実にバイナリーオプションと関連しているものしか認められません。

あまり強引な計上をしようとすると、税務署への印象が悪くなるので気をつけてください。

証明書として、領収書やレシートなどをしっかり保管し、賃料や電気代、通信費などは使用した割合も計算しておきましょう。

よく分からない点があれば、税理士に相談してみるのもよいでしょう。

税制優遇措置

バイナリーオプションのような「先物取引に係る雑所得等」に区分される所得には、以下の税制優遇措置が用意されています。

- 損益通算:FXなどほかの「先物取引に係る雑所得等」の赤字と合算できる

- 繰越控除:その年の赤字を最長3年間繰り越して利益から差し引くことができる

これらをうまく活用して黒字を相殺していけば、より税金コストを減らすことができるでしょう。

ただし、これらの税制優遇措置を利用するには、たとえ20万円以下の利益でも確定申告しておく必要があるので、毎年かならず行っておくようにしましょう。

また、「先物取引に係る雑所得等」にふくまれるのは国内業者だけなので、海外業者での利益は合算できません。

国内業者のなかでも、みんなのオプションは特に取引ツールが使いやすいと評判の高い業者なので、ぜひ利用してみてください。

\1000円未満で始められる!/

バイナリーオプションの税金の納税方法

実際にバイナリーオプションの納税を行うには、どのようにすればよいのでしょうか。

サラリーマンの方などは特に慣れていない人も多いと思うので、ぜひそのやり方をチェックしてみてください。

提出方法

確定申告の期間は、毎年2月16〜3月15日の一ヵ月間が基本で、最終日が土日とかさなる場合は、翌月曜日までとなります。

申告の方法は、書類をみずから税務署へ提出しに行くか、あるいは郵送で行うこともできます。

また、「e-Tax」を利用すればインターネット上ですべての手続きを済ませることもできます。

その場合は、以下のいずれかが必要となるので、事前に準備しておきましょう。

- マイナンバーカード・ICカードリーダライタ(スマホでも可)

- ID・パスワード(税務署で対面による本人確認を行い入手)

必要書類

バイナリーオプションの確定申告では、以下の書類を提出します。

- 確定申告書B

- 所得税申告書第三表

- 先物取引に係る雑所得等の金額の計算証明書

- 所得税及び復興所得税の申告書付表(繰越控除を受ける場合)

これらは、税務署で直接もらうか、あるいは国税庁の公式サイトで確定申告書を作成して印刷することもできます。

ほかにも各種証明のため、以下のような書類も必要となるので用意しておきましょう。

- 年間損益報告書(業者に発行を依頼)

- 源泉徴収票(勤務先・契約先などから入手)

- 必要経費の証明書類(領収書・明細書など)

バイナリーオプションで脱税してもバレない?

バイナリーオプションで得た利益は、給料のように源泉徴収されるわけではありません。

そのため、確定申告を行わなければ納税しなくても分からないのでは?と考える人もいるのではないでしょうか。

しかし、国内業者を利用した場合には、その損益証明書が税務署に届けられることになります。

また、海外業者を利用した場合でも、移動した金額が大きいと、銀行から金融庁に届け出が行われることもあります。

このようなかたちで申告をしていないことが発覚すると、追徴課税となってしまうこともあるので注意してください。

また、申告期間を過ぎると無申告加算税が発生することもあるので、しっかり期限を守るようにしましょう。

バイナリーオプションをするなら国内業者がおすすめ

総合力で選ぶなら「みんなのオプション」

国内バイナリーオプションで最もおすすめしたいのは、みんなのFX(トレイダーズ証券)が提供する「みんなのオプション」です!

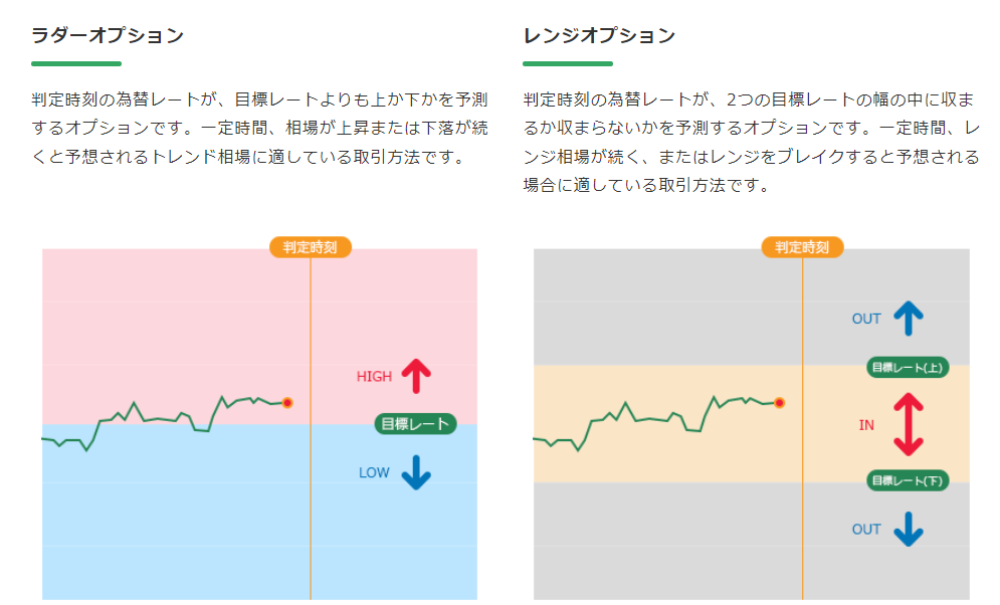

みんなのオプションの最大のポイントは、何といってもそのシンプルかつ洗練された取引画面です。

色分けされたチャートからは、目標レートやレンジがひと目で分かりやすく、必要最低限の情報を示すことで、初心者にも直感的な操作が可能となっています。

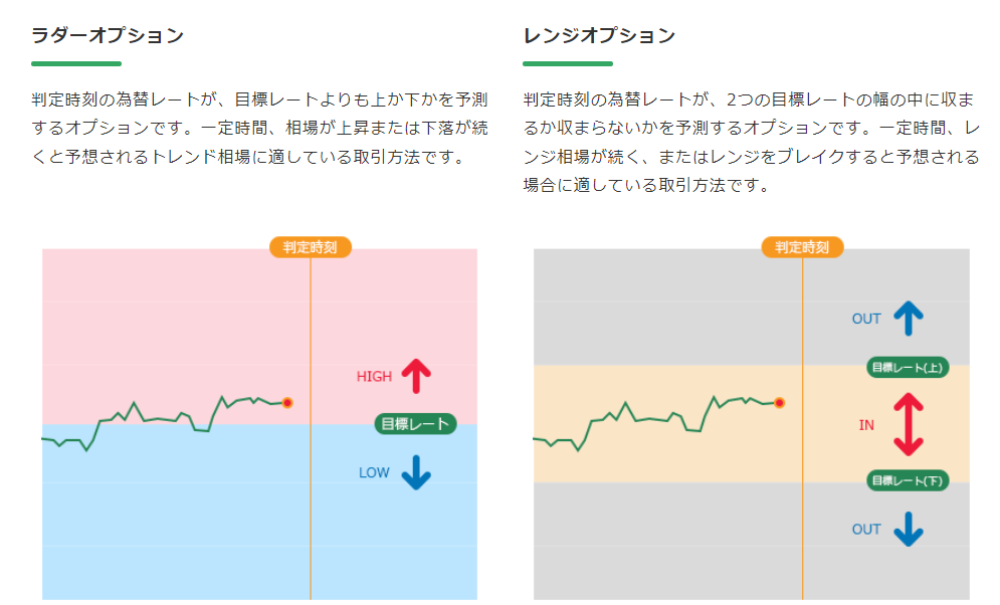

トレンド相場に向いている「ラダー取引」と、レンジ相場に向いている「レンジ取引」もワンクリックで切り替えられるので、どのようなチャンスも逃しません。

取引金額も50円からと始めやすく、最短2分での取引も行えるなど、その他のスペックでも使いやすい要素がそろっています。

初心者でバイナリーオプションを始めたいという人は、まずこちらのみんなのオプションを選んでおけば間違いないでしょう!

\1000円未満で始められる!/

バイナリーオプションの税金まとめ

ここまで、「バイナリーオプションの税金」についてまとめてきました。

バイナリーオプションの利益にかかる税金は、国内業者と海外業者では大きく仕組みが異なっています。

国内業者であれば、どれだけ多くの利益を上げたとしても一律で20.135%と、シンプルで分かりやすい税率となっています。

さらに、損益通算や繰越控除などの税制優遇措置を活用していけば、より効率的にコストを減らしていくこともできるでしょう。

そんな国内業者のなかでも、特にすぐれた取引ツールで初心者にもはじめやすい、みんなのオプションはおすすめです。

税金コストの計算も頭に入れつつ、ぜひお得なバイナリーオプションをはじめてみましょう!

\1000円未満で始められる!/

▼バイナリーオプションのおすすめ口座にについては以下の記事をご参考ください

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C100456&lc=PAN1&isq=27&psq=0)